☆弊所では所得控除・税額控除の規定を最大限利用し、税金等の支出を抑えるコンサルティングを承っております。

☆提出期限の失念により青色申告適用不可の事例が多いです。

☆ご自身で消費税の申告をされると不利益な税額を納めている事例が多いです。

☆開業前、早急に弊所までご相談くださいませ。

青色申告の特典

☆青色申告の特典をうけることで①~⑤の恩恵をうけることが可能です。

①所得税を減額

②住民税を減額

③国民健康保険を減額

④少額減価償却資産の特例を活用可

⑤専従者給与の適正金額を全額経費参入可能

⑥住民税を減額することで保育料の減額や就学支援金を受給出来る場合がある。

⑦優遇税制の適用が可能(詳細はこちら)

(引用図:弥生会計㈱HP)

(引用図:弥生会計㈱HP)

青色申告特別控除

事業所得・不動産所得のある方は、複式簿記により記帳し、貸借対照表・損益計算書を確定申告書に添付し、期限内申告をすることで、65万円又は10万円の所得控除を受けれます(不動産所得は5棟10室基準により判定)。

青色申告特別控除制度とは

5棟10室基準とは

一戸建てなら5棟、アパート・マンションなら10室。貸付数が、一戸建てとアパートがある場合は、一戸建て1棟に対しアパート2戸が同等となります。つまり、一戸建て2棟とアパート6戸の貸出規模なら、アパート6戸が一戸建て3棟分相当しますので「事業的規模=65万円控除」となります。「事業的規模」は「業務」に比べ、所得税算出時の必要経費の幅が広がります。

青色事業専従者給与

一定の要件を満たした親族への給与は、提出した「青色事業専従者給与に関する届出書」の金額の範囲内で適正金額を必要経費に算入できます。

なお、白色申告者の専従者給与の上限は86万円です。

※青色事業専従者として給与の支払を受ける人は、控除対象配偶者や扶養親族にはなれません。 (引用図:弥生会計㈱HP)

(引用図:弥生会計㈱HP)

貸引費用計上や純損失の3年間繰戻し制度の適用可能

開業時の届出書等チェックリスト

☆特に青色申告承認・専従者給与・消費税の届出書は提出期限に注意が必要です!

| 届出書・申請書 | 提出期限 | |

| 所得税 | ①開廃業届出書 ②青色申告承認申請書 ③青色事業専従者給与に関する届出書 ④納税地変更の届出書 (住所地を納税地とする場合は不要) ⑤棚卸資産評価 ⑥減価償却資産の償却方法の届出書 ⑦所得税等口座振替依頼書 |

①事業開始日から1ケ月以内 ②その年の3/15又は開業日から2ケ月以内 ③給与参入の年の3/15又は当該事象発生時から2ケ月以内 ④随時 (〃) ⑤一定の該当事由が生じた年の対応する確定申告期限まで ⑥ 〃 ⑦その年の確定申告提出期限 |

| 源泉所得税 | ①給与支払事務所等の開設等の届出書 ②源泉所得税の納期の特例承認申請書 |

①給与支払事務所開設時から1ケ月以内 ②随時(申請の翌々月から適用) |

| 消費税 | ①消費税課税事業者選択届出書 ②消費税課税期間特例選択届出書 ③消費税簡易課税制度選択届出書 |

①事業開始日の属する課税期間等の場合はその期間中 ② 〃 ③ 〃 |

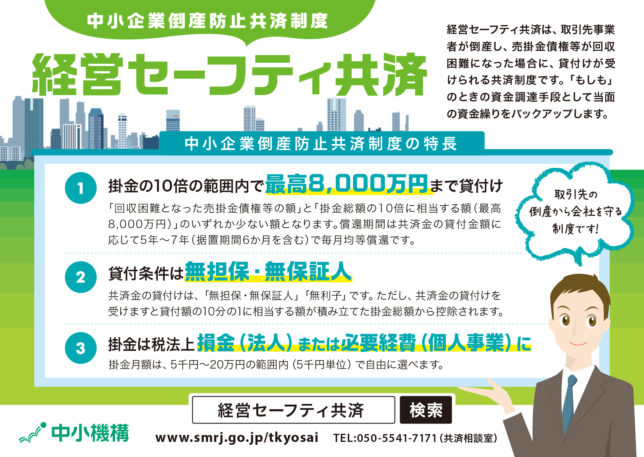

白色申告の記帳保存義務化へ改正

「白色申告」には節税面でデメリットがある反面、「青色申告」に比べて申告のみすれば良いといったイメージをお持ちの方が多いです。

しかし、平成26年1月から事業所得等のすべての白色申告者に対し、記帳義務及び記録保存義務が課されました。

つまり、白色申告をであっても、(簡易な)帳簿と領収書等の証憑保存が必須になったことが明文化されたということです。

とはいえ、青色申告の帳簿と比べて貸借対照表等の作成義務がないため簡易な記帳で済むのはメリットではあります。

但し、白色申告者の注意すべき点として、適正な記帳・証憑の保管を怠っていた場合に、「推計課税」によって課税すると税務署が決定したとき、税務署の計算による同業種納税額等を考慮した税額を納付せざるを得ないこととなる可能性が高いことから、簡易な記帳等で済むとはいえ、納税額の根拠となる金額を算出するための帳簿と証憑類等は必須です。

所得税法第156条(推計による更正又は決定)

税務署長は、居住者に係る所得税につき更正又は決定をする場合には、その者の財産若しくは債務の増減の状況、収入若しくは支出の状況又は生産量、販売量その他の取扱量、従業員数その他事業の規模によりその者の各年分の各種所得の金額又は損失の金額(その者の提出した青色申告書に係る年分の不動産所得の金額、事業所得の金額及び山林所得の金額並びにこれらの金額の計算上生じた損失の金額を除く。)を推計して、これをすることができる。

小規模企業共済制度の活用による節税

☆支払額が全額所得控除

所得控除メリット=小規模企業共済支払金額×(所得税率+住民税率)

☆原則、受取額が退職金の取扱い(税金の計算上有利な取扱い)

退職金の税金=(退職金-勤務年数×40万円)×1/2×税率15~55%

※20年を超える勤続年数については上記40万円部分を70万円として計算

●加入資格のある方

1.建設業、製造業、運輸業、サービス業(宿泊業・娯楽業に限る)、不動産業、農業などを営む場合は、常時使用する従業員の数が20人以下の個人事業主または会社の役員

2.商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)を営む場合は、常時使用する従業員の数が5人以下の個人事業主または会社の役員

3.事業に従事する組合員の数が20人以下の企業組合の役員や常時使用する従業員の数が20人以下の協業組合の役員

4.常時使用する従業員の数が20人以下であって、農業の経営を主として行っている農事組合法人の役員

5.常時使用する従業員の数が5人以下の弁護士法人、税理士法人等の士業法人の社員

6.上記1、2に該当する個人事業主が営む事業の経営に携わる共同経営者(個人事業主1人につき2人まで)

●加入資格のない方の一例

1.配偶者等の事業専従者(ただし、共同経営者の要件を満たしていれば共同経営者として加入できます。)

2.協同組合、医療法人、学校法人、宗教法人、社会福祉法人、社団法人、財団法人、NPO法人(特定非営利活動法人)等の直接営利を目的としない法人の役員等

3.アパート経営等の事業を兼業で事業を行っているサラリーマン(雇用契約に基づく給与所得者)

4.学業を本業とする全日制高校生等

5.会社等の役員とみなされる方(相談役、顧問その他実質的な経営者)であっても、商業登記簿謄本に役員登記されていない場合

6.生命保険外務員等

7.独立行政法人勤労者退職金共済機構が運営する「中小企業退職金共済制度」、「建設業退職金共済制度」、「清酒製造業退職金共済制度」、「林業退職金共済制度」(「中退共等」)の被共済者である場合

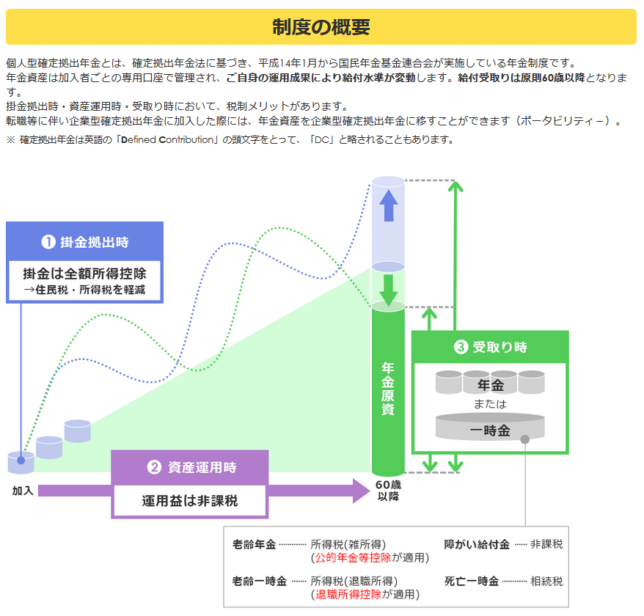

iDeCo(個人型確定拠出年金)の活用による節税

- 掛金が全額所得控除で所得税と住民税を低減

- 運用益も非課税で再投資

- 一時金として受け取る場合には「退職所得控除」年金として受け取る場合には「公的年金等控除」の取扱いで税制上のメリット

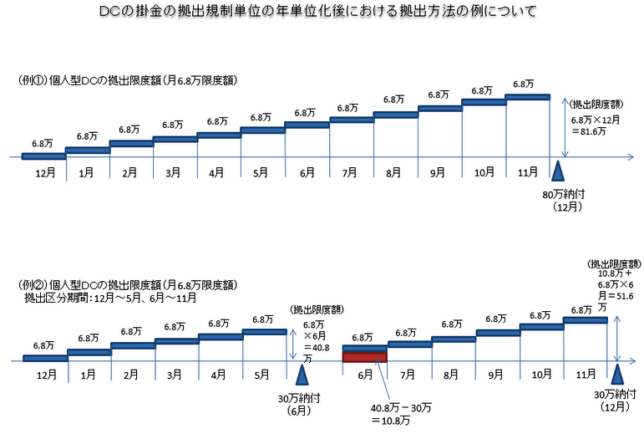

- 月額5千円以上1千円単位で6.8万円(年額81.6万円)が限度額

- 元本確保型であっても国民年金連合会と信託銀行等の費用を合算して年間約2,000~8,000円程の管理手数料の負担有

- 原則60歳まで受給不可

- 投資型の場合は運用リスク有

- 法改正により平成30年1月からは1年分まとめて拠出することが可能

- 国民年金基金連合会へ初回2,777円+金融機関へ毎月口座管理手数料167円~(各金融機関により異なるH30.1.21時点)のコスト負担

今後、公的年金控除・給与所得控除が縮小されるリスク有(2016/10/25日本経済新聞)

今後、公的年金控除・給与所得控除が縮小されるリスク有(2016/10/25日本経済新聞)

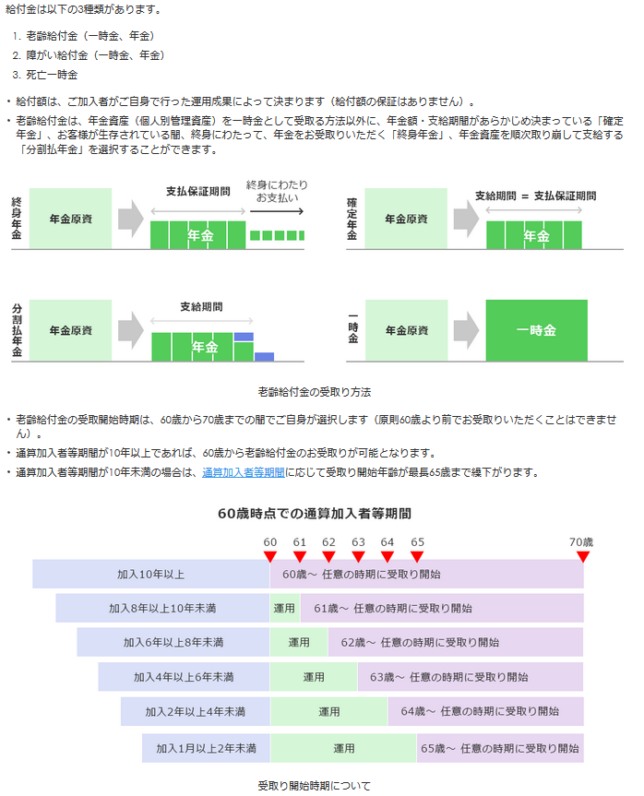

経営セ-フティ共済の活用で税金の繰延

- 取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防止

- 無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借入れでき、掛金は損金または必要経費に算入できる税制優遇

- 自己都合解約の場合でも、掛金を12ケ月以上納めていれば掛金総額の80 %以上が戻り、40ケ月以上の納付期間がある場合には掛金全額が返戻(12か月未満は掛捨)

加入できる会社または個人の事業者

次表の各業種において、「資本金の額または出資の総額」、「常時使用する従業員数」のいずれかに該当する会社または個人の事業者

| 業種 | 資本金の額または出資の総額 | 常時使用する従業員数 |

|---|---|---|

| 製造業、建設業、運輸業その他の業種 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

| ゴム製品製造業 (自動車または航空機用タイヤおよびチューブ製造業ならびに工業用ベルト製造業を除く。) |

3億円以下 | 900人以下 |

| ソフトウェア業または情報処理サービス業 | 3億円以下 | 300人以下 |

| 旅館業 | 5,000万円以下 | 200人以下 |

加入いただけない場合

上記の要件を満たしていても、以下のいずれかに該当する場合はご加入いただけませんので、ご了承ください。

●住所または主たる事業の変更を繰り返し行ったため、継続的な取引の状況の把握が困難な場合

●事業にかかわる経理内容が不明の場合

●すでに借入れを受けた共済金または一時貸付金の返済を怠っている場合

●中小機構から返還請求を受けた共済金、一時貸付金、早期償還手当金、解約手当金の返還を怠っている場合

●納付すべき所得税または法人税を滞納している場合

●12か月分以上掛金の納付を怠ったため、または偽りその他不正の行為等のため、中小機構によって共済契約を解除され、解除された日から1年を経過していない場合

●偽りその他不正の行為により共済金もしくは一時貸付金の借入れ、または早期償還手当金もしくは解約手当金の支給を受け、または受けようとした日から1年を経過していない場合

●現に共済契約者となっている場合(重複加入はできません)

添付書類

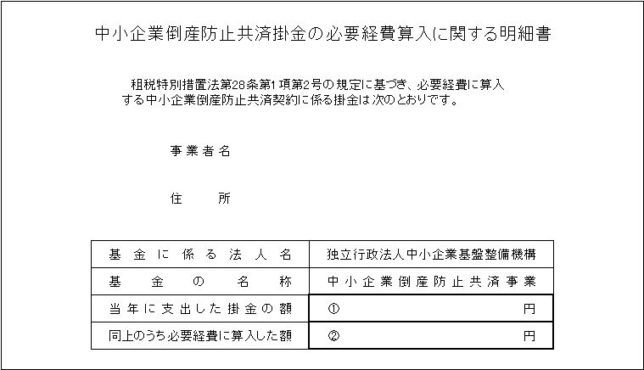

共済掛金額を必要経費に参入するには下記のような任意の形式の明細書を確定申告書に添付しなければならないことに留意ください。

利益状況により法人化の検討

個人事業と法人では、同じ事業を行うにしても異なる点が多々あります。個人事業の利益(所得)が500万円超える場合や個人事業の前々期の売上が1,000万円超の場合(消費税の観点)で長期的に利益を出すことが見込めるならば法人化の検討をオススメします。実際に法人成りを検討される場合には、具体的な数字を基にシミュレーション(詳細はこちらの記事)を行ったうえで総合的に判断する必要があります。

個人事業主が納める税金の種類と納期

所得税の納税については3月15日が申告と納期限が同日となりますので、振替日が4月中旬から下旬となる振替納税手続をお願いしております。

| 税金の種類 | 納付時期 |

| 所得税 | 3月15日 |

| (予定納税) 前年分の申告納税額が15万円以上 |

7・12月 |

| 消費税 | 3月31日 |

| (中間納付) 前年分の申告納税額が48万円以上400万以下 |

8月31日 |

| 前年分の申告納税額が400万円超4,800万以下 | 5・8・11月 |

| 住民税 | 6・8・10・翌1月 |

| 個人事業税 | 8・11月 |

| 固定資産税 | 4・7・12・翌2月 |

| 償却資産税 | 〃 |

| 事業所税 | 3月15日 |

国民健康保険料の負担

国民健康保険は、各市町村ごとによって計算方法が異なりますが、所得税の算定の基礎となる所得を基準として計算されることから、所得税の双子とも言われる住民税とセットと考えられます。原則として、保険料は加入者ごとに計算されますが、世帯単位で合計の保険料を納付し、住民税が増額する場合には国民健康保険が増額する可能性が高くなります。

| (横浜市) | 所得割料率 | 均等割 | 限度額 |

| 医療分 | 6.64% | 32,180 円 | 540,000円 |

| 支援分 | 1.99% | 9,890 円 | 190,000円 |

| 介護分 | 2.03% | 12,650 円 | 160,000円 |

| 合計 | 10.66% | 54,720円 | 890,000円 |