新設したばかりの青色申告法人や新規個人事業者で雇用者給与を支給し、法人税等が発生している場合には「所得拡大促進税制」を利用することにより必ず税金を減額できますので、該当するかどうか確認しましょう。ただし、本制度は、税額控除ですので、赤字の法人等で法人税等が発生しない場合等には控除する税額がないので対象外です。還付もありません。なお、役員と役員の親族の給与は本制度の対象外であるこに留意が必要です。

新設したばかりの青色申告法人や新規個人事業者で雇用者給与を支給し、法人税等が発生している場合には「所得拡大促進税制」を利用することにより必ず税金を減額できますので、該当するかどうか確認しましょう。ただし、本制度は、税額控除ですので、赤字の法人等で法人税等が発生しない場合等には控除する税額がないので対象外です。還付もありません。なお、役員と役員の親族の給与は本制度の対象外であるこに留意が必要です。

概要

所得拡大促進税制とは、個人所得の拡大を図り、所得水準の改善を通じた消費換気による経済成長を達成するため、企業の労働分配の増加を促す措置として給与支給額等を増加させた場合におけるその対象額等の一定割合の税額控除を認めるとした制度です。つまり、雇用者給与等支給額が増加した場合の法人税額の特別控除(所得拡大促進税制)は、個人所得の拡大を図るために政策的に設けられた税制です。

所得拡大促進税制とは、個人所得の拡大を図り、所得水準の改善を通じた消費換気による経済成長を達成するため、企業の労働分配の増加を促す措置として給与支給額等を増加させた場合におけるその対象額等の一定割合の税額控除を認めるとした制度です。つまり、雇用者給与等支給額が増加した場合の法人税額の特別控除(所得拡大促進税制)は、個人所得の拡大を図るために政策的に設けられた税制です。

本制度は、平成25年4月1日以降に開始す事業年度について適用されることとされ、適用期間は当初は平成28年3月31日でした。その後、平成27年度の税制改正において、その内容の適用条件の緩和措置がとられ、平成28年度の税制改正において、それまで認められていなかった雇用促進税制との併用も認められるようになりました。

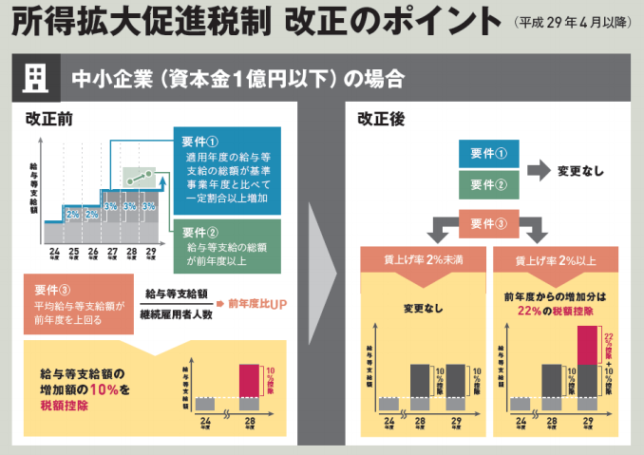

さらに、平成29年度の税制改正において。それまでは税額控除の金額が雇用者等支給増加額を基準に算定されていたものが、雇用者給与等と企画雇用者給与等支給額も加味して算出するようになりました。所得拡大税制においては、雇用促進税制における雇用促進計画のような事前手続きは必要ありませんが、本制度の適用を受けるためには、各種の数字を集計する必要があり、その中には所得拡大促進税制の適用可否判定のために特別に集計しなければならない数字もあることに注意が必要です。

所得拡大促進税制の適用の判断基準

青色申告法人が、平成25年4月1日から平成30年3月31日までの間に開始する各事業年度において、国内雇用者に対して給与等を支給する場合、一定の要件を満たせば税額控除を受けられるというのがその内容です。

青色申告をしている法人で、給与支給総額が基準事業年度より2~5%以上増えていて、

前年度と比べて給与支給総額が増えていて、

継続雇用者への支給平均額が前年度より増えていれば、

継続雇用者への支給平均額が前年度より増えていれば、

基準年度からの支給増加額の10%(中小企業者は最大22%)を限度に税額控除が受けられるということが概要で、詳しくは下記のとおりです。

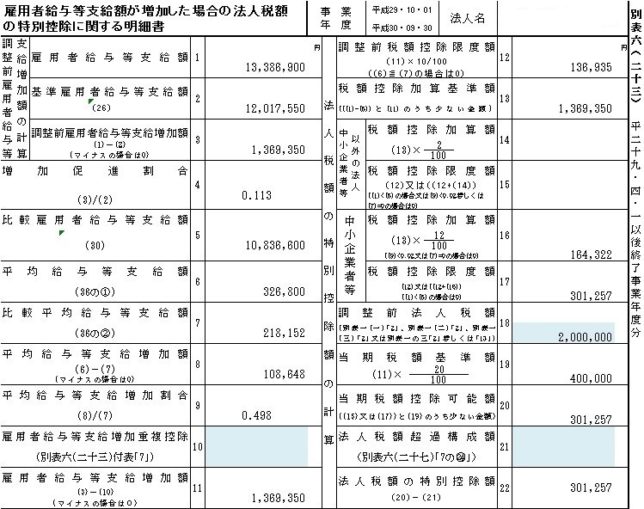

【適用要件と税額控除額】

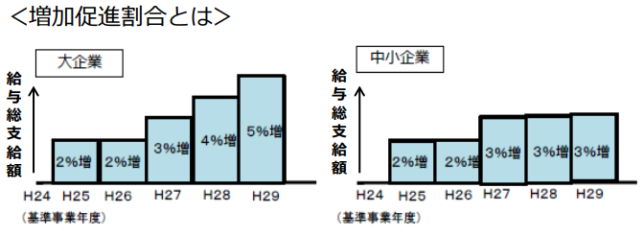

①雇用者給与等支給額の増加額(※1) ≧ 基準雇用者給与等支給額(※2) × 2~5%(年度により変わる ※3)

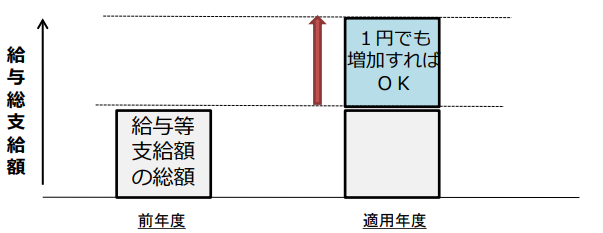

②雇用者給与等支給額 ≧ 比較雇用者給与等支給額(※4)

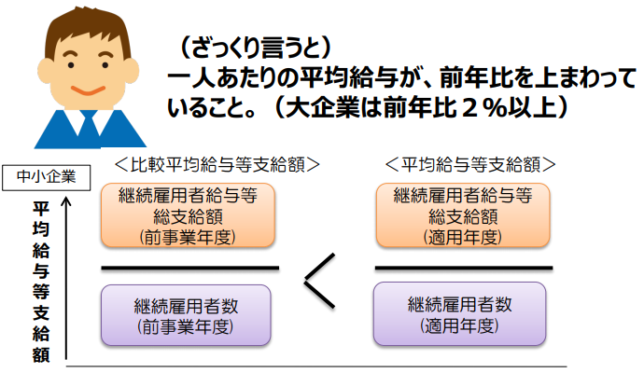

③平均給与等支給額(※5) > 比較平均給与等支給額(※6)

上記要件をすべて満たし、確定申告書等に明細書を添付すれば、「雇用者給与等支給額の増加額の10%(法人税額の10%または20%が限度)」の税額控除が可能です。※1 雇用者給与等支給額とは、適用年度の国内雇用者(役員等を除く)に対する給与等で一定のものの支給総額をいい、増加額は※2の基準雇用者給与等支給額と比べた場合の差額です。

※2 基準雇用者給与等支給額とは、基準事業年度(平成25年4月1日以後に開始する各事業年度のうち最も古い事業年度開始の日の前日を含む事業年度)の雇用者給与等支給額をいいます。

3月決算法人の中小企業者等の場合は、通常は平成28年3月期が基準事業年度となります。

※3 平成28年3月期:3% 平成29年6月期:3% 平成30年6月期:3% となります。

※4 比較雇用者給与等支給額とは、前事業年度の国内雇用者(役員等を除く)に対する給与等で一定のものの支給総額をいいます。

※5 平均給与等支給額とは、適用年度の継続雇用者(役員等を除く)に対する給与等の1人あたり・1か月あたりの平均単価として一定の方法により求めたものをいいます。

※6 比較平均給与等支給額とは、前事業年度の継続雇用者(役員等を除く)に対する給与等の1人あたり・1か月あたりの平均単価として一定の方法により求めたものをいいます。

新設法人が適用を受けるには

新設法人が1期目から従業員に給与を支払っている場合、前事業年度が存在しませんので、比較雇用者給与等支給額はゼロとされるため②を満たし、通常の新設法人の場合、特例により平均給与等支給額は1円、比較平均給与等支給額はゼロとされるため、③も満たしますので、結果として設立初年度は、上記②と③の要件を自動的にクリアすることになります。

新設法人は、設立が平成25年4月1日以後となりますので、基準事業年度は存在しません。このような場合には、設立初年度の雇用者給与等支給額の70%相当額が「基準雇用者給与等支給額」とされるため、結果として①の要件も自動的に満たすことになります。

したがって、平成25年4月1日以後設立された青色申告法人が設立初年度に従業員給与を支払っているときは、必ず所得拡大促進税制の適用要件を満たすことになります。

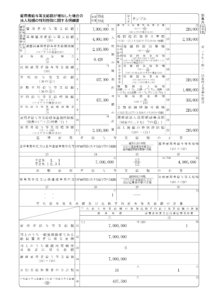

税額控除の額

雇用者給与等支給増加額の10%が税額から控除されます。ただし、その事業年度の税額の20%(中小企業者等以外は10%)を限度とします。

また、H29年度改正にて、一定の要件を満たした場合には、中小企業者等は従来の雇用者給与等支給増加額の10%相当額に加えて、前事業年度からの増加額の12%相当額が加算されます。

チェックポイント

●雇用者給与等支給額の集計

- 当該法人の役員の特殊関係者・使用人兼務役員は入っていないか?

- 国外の勤務者に対する給与等が入っていないか?

- 国等から受けた助成金等が入っていないか?

- 出向先の法人から受けた給与相当額等が入っていないか?

- 雇用促進税制上の集計と異なってくるので、雇用保険法上の一般保険者のみの集計になっていないか?

●継続雇用者給与等支給額・継続雇用者比較給与等支給額の集計

- 一般被保険者へ支給した給与等のみの集計になっていないか?

- 適用事業年度の新規採用者に対する給与等が入っていないか?

- 前事業年度中に退職した者に支給した給与等が入っていないか?

- 継続雇用制度の対象者に支給した給与等が入っていないか?

- 継続雇用者比較給与等支給額は、その者へ適用事業年度における給与等の支給額が継続雇用者給与等支給額とならない継続雇用者に対する給与等が入っていないか?

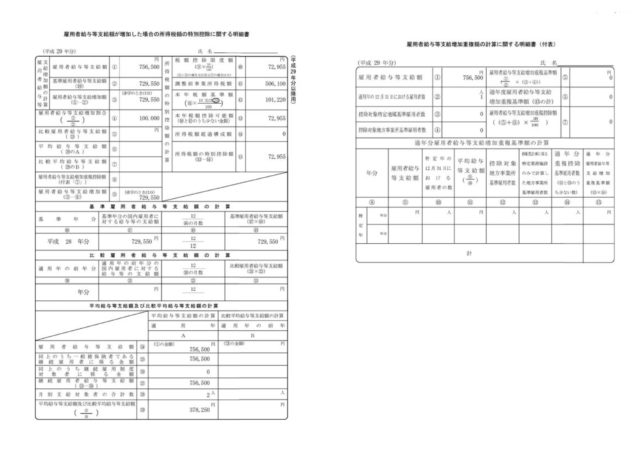

個人の所得拡大促進税制

青色申告を提出する個人が、平成26年から平成30年までの各年において、国内雇用者に対して給与等を支給し、所定の要件を満たした場合に、所得税確定申告書に「雇用者給与等支給額が増加した場合の所得税額の特別控除に関する明細書」等を添付し、所得税確定申告書の所定の箇所に一定の事項を記入することで、一定額の所得税が控除できます。ただし、適用年度において青色申告書を提出していない場合(白色申告者)には、所得拡大促進税制の適用はできませんのでご注意ください。

平成29年分以前の年分

【要件】

●雇用者等給与支給増加額の基準雇用者給与等支給額に対する割合が、平成26年分・27年分については2%、平成28年分については3%、平成29年分については4%(中小事業者は3%)

●雇用者給与等支給額が比較雇用者給与等支給額以上

●平均給与等支給額が比較平均給与等支給額を超えていること

【税額控除限度額】

雇用者給与等支給増加額の10%相当額

※調整前事業所得税額の10%(中小事業者である場合は20%)相当額を限度とし、平成29年度においては雇用促進税制の適用を受ける場合には、所得拡大促進税制で計算されることとなる「雇用者給与等支給増加額」は、「特定基準雇用者数」「地方事業所基準雇用者数」「地方事業所特別基準雇用者数」の算定の基礎となった者に対する給与等の支給額をもととして計算した金額を控除した金額

平成30年分

【要件】

●雇用者等給与支給増加額の基準雇用者給与等支給額に対する割合が、3%(中小事業者以外は5%)

●雇用者給与等支給額が比較雇用者給与等支給額以上

●平均給与等支給額が比較平均給与等支給額を超えていること

【税額控除限度額】

雇用者給与等支給増加額の10%相当額

※調整前事業所得税額の10%(中小事業者である場合は20%)相当額を限度とし、平成30年度においては雇用促進税制の適用を受ける場合には、所得拡大促進税制で計算されることとなる「雇用者給与等支給増加額」は、「特定基準雇用者数」「地方事業所基準雇用者数」「地方事業所特別基準雇用者数」の算定の基礎となった者に対する給与等の支給額をもととして計算した金額を控除した金額

中小事業者の定義

【会社法】

会社法の規定上、中小企業の定義は明確には定められていたませんが、大会社を「資本金5億円未満かつ負債総額200億円未満」と定められておりますので、一般的に会社法上の大会社に該当しない者を中小企業と言われることが多いです。

【法人税法】

法人税法上の規定では、資本金又は出資金の額が1億円以下の法人について、資本金が5億円以上の大法人の100%子会社である等の特殊事情がある場合を除き、中小法人と取り扱われます。個人の事業主については資本金又は出資金そのものがありませんので同法の規定では中小企業に当てはまるのかどうかについての判断は出来かねます。

【租税特別措置法】

少額減価償却資産(いわゆる30万円未満資産の一時償却)・中小企業投資促進税制・所得拡大促進税制・雇用促進税制等の租税特別措置法上で優遇税制の適用をうける中小企業の定義は、資本金等が1億円以下・一定規模の法人から出資等を受けている・従業員1,000人以下の個人事業主を含むものとされています。所得拡大促進税制は租税特別措置法第10条の5の4に規定されています。

法人税法上の「中小法人等」と租税特別措置法上の「中小企業者」は完全一致しないことに注意が必要です。