労働契約書の作成

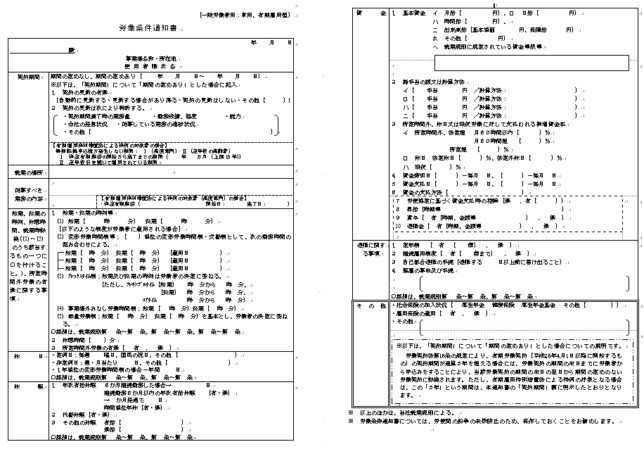

新たに従業員を採用するときは、会社は労働契約書(または労働条件通知書等)を用意し、従業員となる人と合意の上で労働契約を締結しなければなりません。

この書面には以下の「絶対的記載事項」を記載しておく必要があります。

絶対的記載事項

① 労働契約の期間

② 就業場所、業務の内容

③ 始業・終業時刻、所定労働時間を超える労働の有無、休憩時間、休日、休暇、交替制勤務をさせる場合は就業時転換に関する事項

④ 賃金の決定・計算・支払方法、及び締切日と支払日

⑤ 退職に関する事項(具体的解雇事由含む)*有期雇用の場合は契約更新の有無。有りの場合はその条件

*パートタイマーの場合は昇給・賞与・退職金の有無。相談窓口の記載必要有り。

なお、上記の内容は口頭ではなく書面で明示することが義務付けられていますので、あらかじめ基本となるフォーマットを何種類か(例、正社員用、パートタイマ一周など)用意しておき、必要箇所のみ入れ替えるとよいでしょう。

保険加入の確認

労働時間や働き方によって、加入すべき保険の内容が、異なります。

①労災保険・・・原則としてすべての人が対象。

②雇用保険・・・1週間の所定労働時聞が20 時間以上、かつ、雇用される期間が31 日以上見込まれる場合に対象。

③社会保険(健康保険と厚生年金)・・・原則、全員加入ですが、パート等の場合は、1日又は1週間の所定労働時間、及び1ヶ月の所定労働回数がその会社で、同種の業務に従事する従業員のおおむね4分の3以上の場合、加入対象になります(平成28 年10 月から、従業員501 人以上の会社で勤務する方は、週20 時間以上、賃金月額が8.8 万円以上等で加入対象になっています。また、平成29 年4 月からは500 人以下の会社でも労使の合意に基づき、パートへの適用拡大が可能になっています。

健康保険は75歳、厚生年金は70歳になるまでが加入対象。雇用保険は法改正により、平成29年1月より、65歳以降新規雇用者も適用対象となっています(年齢の上限なし)

会社への提出書類

従業員となることが決まった方には、以下の書類を遅くとも入社日までに提出してもらいましょう。

<提出書類>

- 労働契約書(署名・押印済)

- 源泉徴収票

- 扶養控除等(異動)申告書

- 本人及び被扶養者(家族)の個人番号(マイナンバー)届出書

- 雇用保険の被保険者番号

- 基礎年金番号

- 身元保証書

- 誓約書

- 自動車運転免許証のコピー等

- 通勤経路届

- その他、必要に応じて提出してもらう書類

*個人番号届出書と誓約書は会社独自の内容にしておくべき

*身元保証書は入社時だけでなく、規程により更新させることも可能

*個人番号(マイナンバー)については、「個人番号力一ド」又は「通知力一ド」のコピー(または提示)と本人確認書類の提示が必要

<外国人の場合>

あらたに従業員となる方が外国人の場合、会社は日本での活動が認められているか、「外国人登録証明書」または「旅券(バスポート)」等により、氏名・

生年月日・在留資格・在留期間等を確認しなければなりません。

在留資格が「留学」「家族滞在」の場合は、入国管理局で資格外活動の許可を受けても労働できる時間に制限があります。

具体的には、1週28時間までになっています。

外国人雇用の場合、雇用保険は取得と喪失の際に所定欄に「国籍、在留資格、在留期限、資格外活動許可の有無等」の記載が必要。

社会保険については厚生年金において「厚生年金保険被保険者ローマ字氏名届」の提出が義務付けられている。

被扶養者の有無

新たに従業員となる方に扶養家族がいる場合、家族分の健康保険証も手配しなければなりません(健康保険被扶養者(異動)届)。そのためには、まず扶養の条件に該当しているかを確認しておきましょう。

会社は健康保険証を手配する必要があるため、新しく入社する従業員から健康保険法における被扶養者の情報を早急に集めておくことが必要です。

下記の①生計維持要件または②生計同一要件にあてはまることが必要となります。

<健康保険の被扶養者の範囲>

①生計維持要件(被保険者〈従業員〉が生計を支えている下記の者)

配偶者(内縁含む) 、子(養子含む)、父母、孫、祖父母、曾祖父母、兄弟姉妹

② 生計同一要件(被保険者〈従業員〉が生計を支えている下記の者で、かつ、同居している下記の者)上記①以外の3親等内の親族。なお、収入がある者の場合には下記の要件が、必要です。

●被保険者と同一世帯

被扶養者の年収が130万円未満(60歳以上・障害者は180万円未満)で、かつ、被保険者の年収の2分の1未満

●被保険者と別居

上記と同様であるが、被扶養者の年収が被保険者〈従業員〉からの仕送り額よりも少ないこと。

実務上、上記の仕送り額の証明に関しては過去から取得時までの銀行の通帳コピーの添付等が要求される(保険者によって証明に求められる期間は異なります)。

<取得時における注意事項>

- 収入のある者は課税・非課税証明書の添付、および直近数ヶ月の給与明細のコピーの添付を要求される場合があります(組合健保の場合はその組合の規定による)。

- 学生の場合、16歳以上については学生証のコピー、在学証明書等を取得時に要求される場合があります。

- 内縁関係の場合は届出すれば法律上の配偶者になれる方が対象です。「未婚の妻」、「未婚の夫」等が記載された住民票の添付が必要になります。

<確認事項>

上記までの検証で被扶養者であることが確認できた時には①被扶養者の名(ヨミガナ)、②生年月目、③同居別居の区別(別居の場合はその所在地)、④(配偶者の場合)基礎年金番号、⑤(収入がある場合)収入のおおよその額を提出してもらいましょう。

●第3号被保険者の扱い

配偶者が国民年金の第3号被保険者(従業員である第2号被保険者に扶養されている年収が130万円未満の20歳以上60歳未満の配偶者) に該当している場合、入社時は会社が本人に代わって手続(「国民年金第3号被保険者資格取得届」の提出)をすることになっています。

第3号被保険者としての保険料は発生しませんが、提出書面には「本人の署名・押印」が必要になります。

<収入要件の違い>

よく、被扶養者の条件について問題となるのが、①税法上の被扶養者と、②健康保険法上の被扶養者、についての相違についてです。前者は給与収入が年間103万円以下、後者は年間130万円未満(60歳以上の人や障害者の場合は180万円未満)と要件が、定められています。

金額要件としては上記ですが、注意点として税法上の要件をみる場合は「その年の1月から12月までの実績額」で判断しますが、健康保険の場合は「その時点において将来年間130万円を超える見込みがあるか」で判断します。

例えば妻がパートで働いている場合、税法上は1月からの収入が103万円に達するまでは被扶養者で当該金額を超えた時点で被扶養者から外れます。一方、健康保険ではその日時点において「この先、年間130万円を超える見込み」があれば最初から被扶養者にはなれません。

ですから今まで、専業主婦で、無収入だった妻が、パートで働き始めた場合などは、働き始めたその日時点では年間130万円に達していませんが、「達することが見込まれる」場合には、その時点、から被扶養者の対象にはなりません。

マイナンバー制度が導入されていますので、今後、上記の条件を超えて収入のある、例えば複数の会社から給与を受給していることなどが明白となり、扶養の条件外であるとして行政から指導を受けることが予想されます。